- Что такое целевой кредит на покупку жилья?

- Чем отличается от ипотеки целевой кредит?

- Особенности целевого кредитования

- Целевой кредит на покупку жилья под материнский капитал

- Порядок оформления целевого кредита на приобретение жилья

- Портрет идеального заемщика

- Документы для получения целевого кредита

- Договор целевого займа на покупку квартиры

- Какой кредит получить быстрее: целевой или нецелевой

- Какую цель указать в заявке

- Точные формулировки

- Честность

- Реалистичная понятная цель

- «Проблемные» цели

- Что выгоднее для заёмщика

- Какие банки выдают целевые кредиты на покупку жилья?

- Особенности получения целевого кредита в Сбербанке

- Условия по целевому кредитованию в банке ВТБ

- В качестве эпилога

Что такое целевой кредит на покупку жилья?

Целевой кредит – это передача от банка или иной коммерческой организации денежных средств в собственность физическому или юридическому лицу на определенные цели.

Заемщик обязуется выплатить соответствующую сумму в срок, указанный в договоре, с процентами или без процентов. Главное требование – выданные деньги нельзя использовать на цели, не оговоренные в кредитном договоре.

Вы должны быть готовы к тому, что все финансовые движения будут контролироваться банком. В случае хищения заемщику грозит уголовное преследование. В этом случае банк вправе потребовать досрочного погашения и возврата процентов по кредиту.

Чем отличается от ипотеки целевой кредит?

Ипотека — это вид кредита в банке с обязательным залогом, в основном под залог жилья. В соответствии со статьей 5 Федерального закона РФ от 16 июля 1998 г. № 102 залогом может выступать любое недвижимое имущество. Ставка должна быть достаточной по отношению к стоимости ипотеки. В случае невозврата продажа объекта обеспечивает покрытие убытков банка.

По ипотеке нельзя купить жилье в следующем статусе:

- находится в муниципальной собственности;

- принадлежит на праве собственности недееспособным или несовершеннолетним гражданам;

- установлено опекунство;

- существует юридическое обязательство или представлены права третьих лиц.

Специализированный кредит — это кредит, во многом похожий на ипотеку, но с некоторыми отличиями:

- деньги выдаются за конкретное имущество, указанное в договоре;

- движение средств контролируется банком;

- кредит не выдается наличными.

Особенности целевого кредитования

Уже из определения термина «целевой кредит» видно, что речь идет о кредите, предназначенном для использования по целевому назначению. Такой договор составляется для достижения конкретной цели, в данном случае покупки дома.

Использование кредитных средств строго контролируется финансовым учреждением. С определенной периодичностью заемщик будет обязан информировать банк о расходовании средств, а также подтверждать их целевое использование.

До полного погашения долга приобретенное жилье будет принадлежать вам на праве заемщика и одновременно находиться в залоге у банка.

Вы можете распоряжаться жилплощадью по своему усмотрению, то есть жить в ней, прописывать людей, сдавать ее в аренду. Запрещено продавать жилье без разрешения банка.

Внешне целевой кредит мало чем отличается от нецелевого, но отличия все же есть. Этот:

- сниженные процентные ставки;

- обязательное страхование объекта ипотеки, здоровья и жизни заемщика.

Потребуется более расширенный пакет документов, но получить целевой кредит гораздо проще, чем что-либо другое.

Особенность сделки заключается в безналичном характере выдаваемых средств. Банк перечислит деньги в рассрочку на счет подрядчика, который строит одноквартирный или многоквартирный объект.

Целевой кредит на покупку жилья под материнский капитал

С 2007 года в России оказывается материальная поддержка семьям, в которых рождается второй и последующие дети. Он определяется как родовой капитал – средство улучшения жилищных условий для российских семей. Распоряжаться моносправкой по истечении 3 лет с момента рождения ребенка.

Использовать родовой капитал можно раньше, если взять целевой кредит на покупку квартиры или строительство дома. Специально для этого многие российские банки разработали удобные ипотечные программы.

По российским законам с 20 марта 2015 года невозможно взять кредит на жилье за счет собственного капитала в микрофинансовых организациях. Такие кредиты могут выдавать только организации, действующие на основании лицензии Банка России.

Для проверки репутации заемщика проводится стандартная процедура проверки документов и платежеспособности.

В случае принятия банком положительного решения о выдаче долгосрочной ипотеки заключается договор, который регистрируется в Росреестре.

Также необходимо будет обратиться в Пенсионный фонд России с заявлением о распоряжении фондом родового капитала. В случае положительного решения денежные средства будут переведены на банковский счет в течение 2 месяцев с момента регистрации заявления.

Порядок оформления целевого кредита на приобретение жилья

Для оформления целевого кредита предусмотрен определенный алгоритм:

- Выбор недвижимости. Этот пункт определяет цель целевого кредита. К этому нужно отнестись максимально ответственно. Будущее жилье должно соответствовать всем параметрам заемщика – по площади, количеству комнат, этажности, площади застройки, инфраструктуре, стоимости.

- Выбор банка. Сложность этого этапа заключается в высокой конкуренции со стороны банков и большом количестве целевых программ кредитования. Вы должны выбрать наиболее выгодное предложение. Однако стоит быть готовым к тому, что за низкой процентной ставкой может скрываться непосильная комиссия за обслуживание, жесткие требования к соискателю кредита и несколько видов страховки.

- Сбор документов и ожидание решения от банка. Вы можете перестраховаться и обратиться не только в один банк. Срок рассмотрения заявки от 3 до 30 дней.

- Процесс оценки недвижимости.

- Страхование имущества от несчастных случаев.

- Заключение кредитного договора.

- Сделка купли-продажи.

- Регистрация сделки в Росреестре.

- Перевод средств на счет продавца.

Портрет идеального заемщика

Американец Боб Хоуп сказал, что банк — это место, где вам одолжат деньги, если вы докажете, что они вам не нужны. На самом деле банки охотнее одобряют целевые кредиты, если подтверждается финансовая устойчивость заемщика.

Чем выше ваш доход, чем дольше трудовой договор, тем солиднее аванс, тем более выгодные условия и максимальную сумму вам предложит банк.

Помимо того, что заемщик должен обладать финансовой независимостью, он также должен выполнять ряд других требований:

- гражданин Российской Федерации в возрасте от 21 до 65 лет;

- официально трудоустроен;

- стаж работы на последнем рабочем месте — не менее 6 месяцев;

- один из супругов (при наличии) должен быть созаемщиком);

- документация о платежеспособности;

- регистрация в регионе, где была приобретена недвижимость.

Ключевую роль будет играть ваше материальное положение, поэтому реально оценивайте свои возможности. Банк конечно проверит ваши способности, но ответственность за возврат долга будет лежать исключительно на вас.

Обязательным условием получения целевого кредита, причем на федеральном уровне, является страхование приобретаемого жилья от несчастных случаев. После этого кредитный договор будет зарегистрирован в Росреестре. На квартиру будет наложен арест, снять который можно только после полного погашения.

Читайте также: Угроза убийством по ст 119 УК РФ: ответственность за угрозы жизни и здоровью человека

Документы для получения целевого кредита

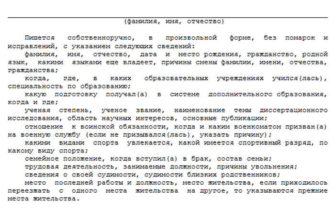

Во-первых, вы должны убедить банк в своей платежеспособности. Для этого вам необходимы справки о доходах по форме 2НДФЛ или по образцу банка, а также другие документы, которые могут подтвердить получение ваших доходов.

Перечень документов, необходимых для оформления целевого кредита на покупку квартиры или строительство дома, приведен ниже:

- документ, удостоверяющий личность — паспорт гражданина Российской Федерации;

- свидетельство о браке;

- трудовая книжка или ее копия, заверенная работодателем и скрепленная печатью;

- военный билет;

- свидетельство о рождении для детей;

- форма заявки.

Обязательно введите необходимую сумму. После одобрения заявки от банка необходимо предоставить следующие документы на недвижимость:

разрешение на строительство от застройщика;

разрешение на строительство от застройщика;- свидетельство о регистрации права собственности продавца;

- договор купли-продажи квартиры;

- правоустанавливающий документ (договор дарения, завещание и др);

- кадастровый паспорт;

- технический план;

- акт оценки недвижимости;

- страхование имущества от несчастных случаев.

Банк проверит, были ли совершены конвертации, и если да, то законны они или нет. Эти документы должны быть представлены в оригиналах или заверенных копиях.

Предлагаемый перечень документов может быть сокращен или, наоборот, дополнен – решение принимается финансовым учреждением.

Договор целевого займа на покупку квартиры

В соответствии со статьями 807 и 814 кредитный договор должен документально подтверждать передачу кредитором в собственность денежных средств заемщика, которые последний должен использовать для определенных целей, и обязуется вернуть их в установленный срок.

Договор целевого кредита должен быть заключен в письменной форме, в противном случае он не имеет юридической силы. Договор считается заключенным с момента перечисления денег, а не подписания.

Основные условия договора следующие:

- предмет договора денежные средства. Должна быть указана сумма займа в банке;

- указана цель кредита;

- прописываются обязательства по погашению долга, прилагается план погашения долга;

- размер процентов и порядок начисления процентов. Если процентные ставки не установлены, они будут начисляться по умолчанию по ставке рефинансирования банка, действующей в конкретном регионе.

К договору обязательно приложить акт приема-передачи денег. Указываются дата, место, сумма, реквизиты, подписи сторон.

Какой кредит получить быстрее: целевой или нецелевой

Скорость обработки заявки во многом зависит от банка, но правильное оформление заявки помогает ускорить процесс. Иногда — например в Альфа-Банке — подробное заполнение анкеты увеличивает шансы на положительное решение и может предоставить более выгодные условия.

Поэтому постарайтесь предоставить исчерпывающую информацию и заполнить все поля заявки, в том числе и цель кредитования, если банк в них заинтересован.

Какую цель указать в заявке

Как мне ответить на вопрос банка о цели получения средств? Лучше всего писать правду и избегать обобщений.

Точные формулировки

Если банк спрашивает на цели финансирования, не пишите просто «на личные нужды». Будьте конкретными, будьте открытыми и честными.

Например, если вы планируете завершить строительство дома или дачи на заемные деньги, введите: «Кредит на строительство». Хотите купить дорогой телевизор или ноутбук? Не стесняйтесь заявить об этом в целях кредитования. Так банк будет знать, что в случае финансовых затруднений в вашей собственности будет ликвидное имущество, подходящее в качестве залога.

Общий принцип следующий: банк охотнее одобрит заявку, если ваши вложения понятны.

Честность

Банк не имеет права требовать чеки и документы о том, куда вы фактически потратили деньги. Но многие статьи расходов легко проверить. Например, оплата медицинских услуг, пребывания в санатории, покупка авиабилетов и путевок, автомобиля, мотоцикла, земельного участка.

Поэтому не стоит обманывать банк, давать заведомо ложные сведения, предоставлять фальшивые документы. Такое поведение чревато отказом, ухудшением кредитной истории, занесением в черный список.

Реалистичная понятная цель

Цель должна быть разумной, обоснованной и вести к улучшению качества жизни заемщика. Примером достаточной цели является улучшение жилищных условий. При общении с сотрудником банка можно упомянуть, что оформляете кредит не из-за острой нехватки средств, а для ускорения реализации планов.

«Проблемные» цели

У банка могут возникнуть сомнения, если вы укажете такие цели, как:

- •возврат долга;

- •вложения;

- •коммерческие операции, если вы официально не занимаетесь бизнесом и обращаетесь в банк как физическое лицо.

Вы также можете получить кредит на эти нужды — с помощью нецелевого кредита, где банк не контролирует ваше потребление.

Что выгоднее для заёмщика

Предполагается, что условия по целевым программам более выгодны, чем при кредитовании без указания цели. На самом деле это не так, все зависит от рассматриваемого банка.

Например, Альфа-Банк предлагает общий кредит на следующих условиях:

- •ставка — от 6,9% годовых;

- •сумма – до 7,5 млн рублей;

- •срок — от 1 года до 5 лет;

- •45 дней до первого платежа;

- •обработка заявки от двух минут.

Требования к заемщику крайне лояльные: возраст от 21 года, гражданство РФ, доход от 10 000 рублей, опыт работы от 1 месяца.

Список документов зависит от суммы, на которую вы претендуете. Для получения 300 000 рублей и меньше достаточно паспорта и другого документа на выбор (водительское удостоверение, банковская карта, СНИЛС, ИНН, страховка). Отчет о прибылях и убытках обязателен при выдаче сумм более 300 000 рублей.

Средства предоставляются на бесплатную дебетовую карту, которая будет доставлена вам в указанное вами место и время, либо выдана в ближайшем отделении Альфа-Банка. Карта подходит для оплаты всех покупок в магазине и онлайн. Вы можете распоряжаться деньгами как угодно: сделать ремонт, поехать в отпуск, погасить кредитную карту другого банка.

Совершать ежемесячные платежи можно в мобильном приложении, онлайн-банкинге, банкоматах, отделениях Альфа-Банка и у партнеров: в магазинах МегаФон, Связной, на Почте России и другими удобными способами.

Чтобы оформить нецелевой кредит, заполните онлайн-заявку – это займет всего пять минут, и в ближайшее время вы получите необходимую сумму, которую сможете использовать на любые цели.

Какие банки выдают целевые кредиты на покупку жилья?

В 2022 году Сбербанк и Банк ВТБ предлагают лучшие условия для получения целевого кредита на покупку жилья. Остановимся подробнее на условиях этих финансовых учреждений.

Особенности получения целевого кредита в Сбербанке

Самый надежный банк в России является и самым прибыльным, когда речь идет о выдаче целевых кредитов на покупку жилья. Сбербанк разработал для заемщиков 3 основные и 4 специальные программы кредитования.

Кредит можно получить на приобретение таких основных объектов, как:

- квартиры;

- строящиеся здания;

- загородные дома и строительные площадки;

- гаражи.

Målkreditt дает право на участие в специальных программах:

- ипотека с участием уставного капитала;

- индивидуальное строительство — для молодых семей, военнослужащих;

- рефинансирование жилищных проектов.

Сбербанк выдает целевой кредит на срок до 30 лет с минимальными процентными ставками для молодых семей. Возраст заемщика от 21 до 75 лет (на момент погашения долга). Размер предоплаты от 10 до 20%. Максимальная сумма кредита составляет 85% от стоимости жилья. Комиссионные расходы – до 4% от суммы кредита.

Условия по целевому кредитованию в банке ВТБ

Целевые кредиты в ВТБ можно получить под следующие задачи:

- приобретение жилья в новых домах (новостройках);

- покупка вторичных долевых квартир;

- купить гараж

- покупка загородной недвижимости;

- государственное софинансирование ипотеки;

- артефакты сочинского строительства.

Стать клиентом Банка ВТБ по одной из ипотечных программ может гражданин Российской Федерации в возрасте от 21 до 65 лет, имеющий стабильный доход. Сумма аванса не менее 10%, срок кредита до 50 лет.

Максимальный курс обмена в рублях и в иностранной валюте отличается. Выплаты по кредиту производятся по аннуитетному методу, также предусмотрена дифференциация. Допускается досрочное погашение.

В качестве эпилога

Прежде чем брать в долг, вы должны взвесить свои возможности. Отправляйте в банк достоверные декларации о доходах, не пытайтесь их завысить, вводя в заблуждение финансовое учреждение.

Внимательно изучите договор, который подписываете, перечитайте пункты о скрытых процентах и комиссиях. В договоре могут быть и другие невыгодные условия.

Например, банк может изменить условия договора в одностороннем порядке, ограничив возможность досрочного погашения.

Отнеситесь серьезно к выбору недвижимости, подготовьте для него все документы. Целевой кредит на покупку жилья, особенно при участии в одной из государственных программ, — отличный шанс решить жилищный вопрос.